一棟マンション投資を検討する時、多くの人が悩むのが「東京と地方でどう違うのか?」ということ。

そりゃ、買えるなら空室リスクの低い東京の一棟マンションがいい。

だけどなぜ地方の一棟マンションに投資をするのか?

この記事では、東京と地方の一棟マンション投資の違いを、僕の実体験と具体的な数字を基に詳しく解説します。

【著者プロフィール】

元サラリーマン投資家(2019年に独立)。2015年から地方の一棟マンション投資を開始し、現在も4棟を運営中。静岡、愛知、高知での投資経験をもとに、普通のサラリーマンでも実践可能な不動産投資情報を発信しています。「投資は自分の身の丈に合った現実的な選択が大切」をモットーに、自らの経験(主に失敗談)から学べる投資情報の提供を心がけています。

>>>マンション一棟買い投資のリアル!失敗と成功を分ける要因とは?に戻る

東京と地方の一棟マンション投資の基本的な違い

まず最初に、東京と地方の一棟マンション投資を比較する上で、知っておくべき基本的な違いを整理しておきましょう。

投資判断の土台となる重要な要素ばかりです。

>>>一棟マンションと区分マンションの違いを初心者にもわかりやすく解説した記事はこちら

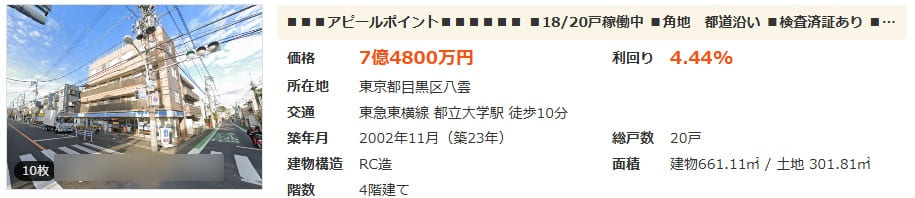

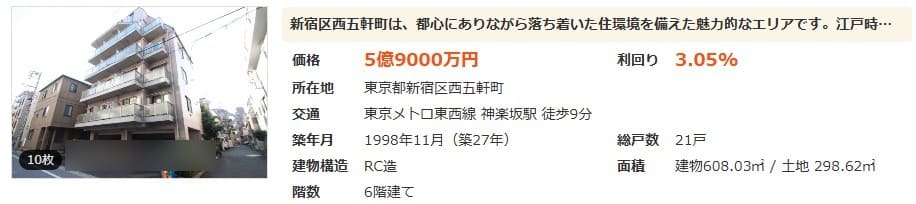

【事例】東京と地方の一棟マンションの違い

では、まず東京と地方の物件を比較してみましょう。

物件は東京も地方も、RC造で築20年程度の20戸前後の一棟マンションを抽出して比較しています。

【東京都内の物件1】

場所:東京都目黒区

価格:1億500万円

利回り:4.44%

【東京都内の物件2】

場所:東京都新宿区

価格:5億9000万円

利回り:3.05%

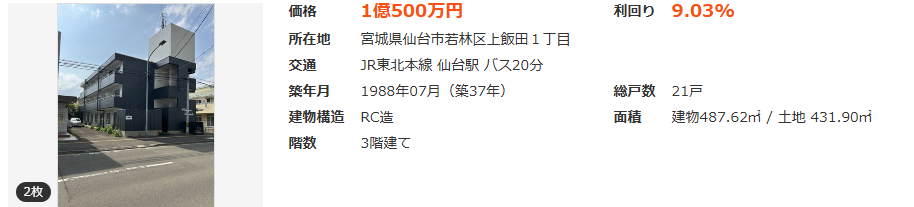

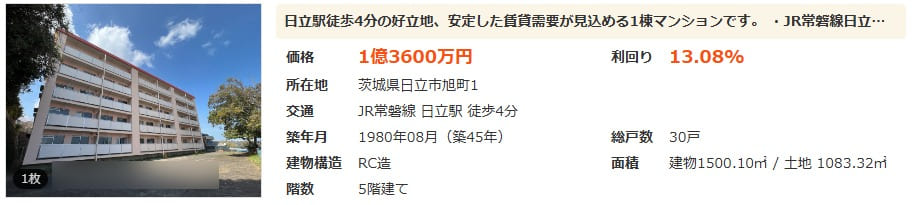

【地方物件1】

【地方物件2】

>>>参考サイト:一棟マンション投資用の収益物件例は楽待で探しました

物件価格の違い

東京と地方の一棟マンション投資における最も大きな違いは、やはり物件価格です。

この価格差が、その後の投資戦略すべてを左右すると言っても過言ではありません。

僕が実際に購入してきた地方の一棟マンションは、いずれも1億円前後の価格帯でした。

一方、東京で同規模の一棟マンションを購入しようとすると、3億円から4億円は必要になります。

なぜこの価格差が生まれるのか?

理由は2つあります。

まずは土地価格の違いです。

東京は人口集中により土地の希少性が高く、地方は相対的に土地取得コストが抑えられます。

そして、東京は賃貸需要の安定性や将来的な資産価値の維持が期待できるため、投資家からの人気が高く、価格が押し上げられているからです。

年収1000万円のサラリーマンにとっての現実

この価格差は、普通のサラリーマン投資家にとって決定的な投資可能性の違いを生みます。

1億円超の地方物件なら、年収1000万円でもフルローンでアクセスできる可能性があります。

実際、僕もフルローンが通った経験があります。

しかし3億円から4億円の東京の一棟マンション物件となると話は別です。

相当な自己資金を用意するか、年収2000万円以上の高収入が必要になってきます。

つまり、東京の一棟マンション投資は実質的に「投資上級者向け」「高年収・高資産層向け」の投資手法だと言えます。

普通のサラリーマンが「まず始める」投資としては、現実的にハードルが高すぎるというのが率直な感想です。

利回りの違い

東京と地方の一棟マンション投資で、価格と同じかそれ以上に重要なのが利回りの違いです。

この利回りの差は投資戦略の根幹を決める重要な要素になります。

東京と地方では利回りが根本的に異なる

一棟マンション投資において、東京と地方では利回りに大きな格差があります。

先ほどの【事例】東京と地方の一棟マンションの違いを改めてご覧ください。

一般的に、東京の一棟マンション投資の利回りは2%から4%程度です。

一方で、地方の一棟マンション投資では8%から12%程度の利回りが期待できます。

この利回り差が生まれる根本的な理由は、需給バランスの違いにあります。

先ほどの価格が決定されるメカニズムとして、東京は人口集中により賃貸需要が旺盛で、さらに投資家からの人気も高いため、物件価格が高騰していると説明しました。

物件価格が高騰するという事は、投資額に対するリターン、つまり利回りが低くなります。

より具体的にお伝えするなら、以下の事例を参考にしてください。

- 物件価格3億円、家賃収入が1,000万円なら、表面利回りは3.33%

- 物件価格1億円、家賃収入が1,000万円なら、表面利回りは10%

家賃収入が同じなら、物件価格が高くなればなるほど、利回りは低くなります。

一方、地方は東京ほど一棟マンション物件価格が高騰していないので、物件価格は控えめな価格になります。

そのため、結果として高い利回りが実現できるのです。

全国の一棟マンションの想定利回り一覧

では、一棟マンションにおける全国都道府県別の利回り平均はどうなっているのか?

表にまとめました。

都道府県別の平均なので、数字は均されている事と、北海道と埼玉、大阪は異常値になっている可能性が高いという点に注意してご覧ください。

| 都道府県 | 一棟マンションの想定利回り |

|---|---|

| 北海道 | 94.1% |

| 青森県 | 11.3% |

| 岩手県 | 14.2% |

| 宮城県 | 6.8% |

| 秋田県 | 11.5% |

| 山形県 | 24.3% |

| 福島県 | 11.9% |

| 茨城県 | 10.6% |

| 栃木県 | 10.8% |

| 群馬県 | 10.6% |

| 埼玉県 | 88% |

| 千葉県 | 6.7% |

| 東京都 | 5% |

| 神奈川県 | 6.3% |

| 新潟県 | 12.1% |

| 富山県 | 11.7% |

| 石川県 | 11.8% |

| 福井県 | 10.5% |

| 山梨県 | 14.4% |

| 長野県 | 12.2% |

| 岐阜県 | 11.5% |

| 静岡県 | 11% |

| 愛知県 | 7.6% |

| 三重県 | 9.2% |

| 滋賀県 | 7.6% |

| 京都府 | 6.6% |

| 大阪府 | 86.2% |

| 兵庫県 | 7% |

| 奈良県 | 9.4% |

| 和歌山県 | 12.1% |

| 鳥取県 | 10.9% |

| 島根県 | 11.1% |

| 岡山県 | 9.8% |

| 広島県 | 6% |

| 山口県 | 11.3% |

| 徳島県 | 10.5% |

| 香川県 | 10.2% |

| 愛媛県 | 13.8% |

| 高知県 | 9.9% |

| 福岡県 | -% |

| 佐賀県 | 9% |

| 長崎県 | 9.9% |

| 熊本県 | 7% |

| 大分県 | 7.2% |

| 宮崎県 | 9.8% |

| 鹿児島県 | 9.4% |

| 沖縄県 | 5.2% |

データ参照元:LIFULL HOME’S

この利回り格差は、投資における戦略選択に大きな影響を与えます。

なのですが、特にサラリーマン投資家が銀行ローンを活用して投資する場合、東京の2%から4%の利回りでは、ローン金利や諸経費を考慮すると手残りがほとんど残らない事になります。

場合によってはマイナスキャッシュフローになる可能性もあります。

そのため、普通のサラリーマン投資家にとって東京の一棟マンション投資は現実的な選択肢になりにくいのが実情です。

>>>一棟マンション投資を安全に行う為の知識とノウハウの学び方

融資条件と自己資金の違い

東京と地方の一棟マンション投資では、銀行融資の条件や必要な自己資金も大きく異なります。

この違いは物件価格の違いによるものだけでなく、銀行の担保評価の仕組みや違いも関係しています。

必要な自己資金と年収要件の違い

東京の一棟マンション投資では、物件価格が3億円から4億円となるため、相応の自己資金と年収が求められます。

融資条件は銀行によっても異なりますが、一般的に、物件価格の20%から30%程度の自己資金と、年収2000万円以上が融資の目安と言われています。

一方、地方の一棟マンション投資は要件が緩和されます。

物件価格が1億円超程度のため、必要な自己資金は2000万円から3000万円程度、年収は600万円以上であれば融資が受けられる可能性があります。

また、フルローンが検討される場合があるとされています。

ただ、こちらも銀行の投資用ローンへのスタンスや取り組み方、属性や物件評価によって変わります。

担保価値の評価の違い

銀行が融資を判断する際の判断材料の一つが「一棟マンションの担保価値」です。

これは「もし返済が滞った場合、物件を売却していくら回収できるか」という銀行の評価基準として重要な役割を持っています。

東京の一棟マンション物件は、人口集中と需要の安定性により、担保価値が高く評価される傾向があります。

将来的に売却しやすく、価格も下落しにくいと銀行が判断するためです。

これは分かりますよね。

地方の物件は、人口減少や需要の不安定さから、担保価値が厳しく評価される傾向があります。

売却時の流動性(売りやすさ)が東京より低いと銀行が判断するためです。

とはいえ、銀行に寄ってもスタンスが変われば答えも変わるので、まずは諦めないことが大切ですね。

東京と地方の一棟マンション投資のメリット・デメリットの違い

東京と地方の基本的な違いが理解できたところで、次にそれぞれのメリットとデメリットを詳しく見ていきましょう。

投資判断において最も重要なのは、表面的な数字だけではありません。

それらの数字を踏まえ、実際の運営で直面するリスクや課題を正しく理解することだと僕は考えています。

一般的な営業トークとは異なる、現実的な視点で東京と地方の一棟マンション投資のメリットとデメリットを比較してみましょう。

東京一棟マンション投資のメリット・デメリット

東京の一棟マンション投資は、安定性と流動性の高さから多くの投資家に人気があります。

しかし、同時に数億円に上る投資額という参入障壁という課題も存在します。

東京の一棟マンション投資のメリット

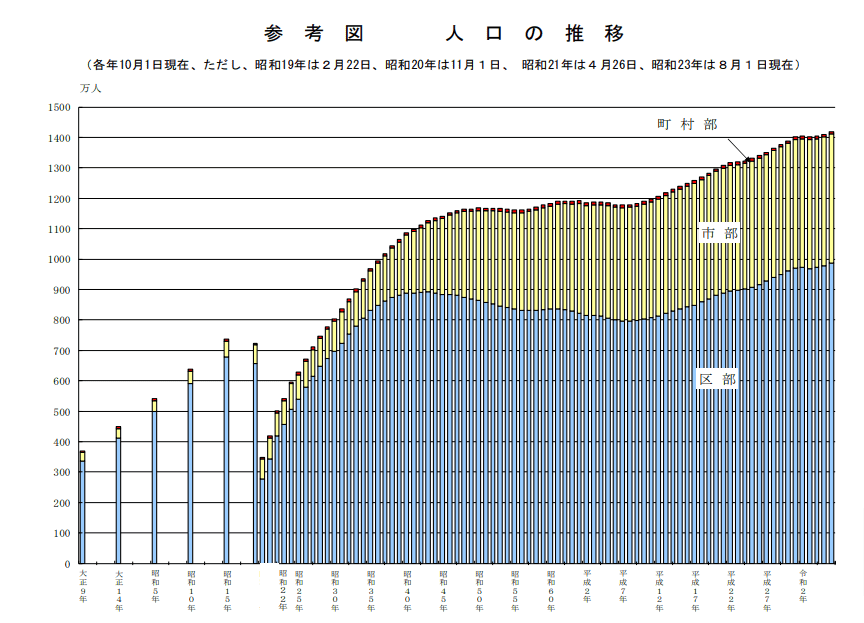

安定した賃貸需要

東京は誰もが知る、日本最大の人口集中地域ですよね。仕事も多い。

なので人口規模が高く賃貸需要が極めて安定しています。

大学、企業、官公庁も集中しているため、常に一定数の賃貸需要があり、長期空室のリスクが地方に比べて低いのが特徴です。

流動性の高さ

物件の売却を検討する際、東京の一棟マンションは買い手を見つけやすく、売却期間も短縮できる傾向があります。

投資家人気が高いため、出口戦略を立てやすいのも大きなメリットです。

資産価値の安定性

人口減少が進む中でも、東京への人口集中は続いており、長期的な資産価値の維持が期待できます。

インフレ対策や相続対策としての効果も高く評価されています。

東京の一棟マンション投資のデメリット

高い参入障壁

最大のデメリットは、普通のサラリーマンには手が届かない投資額です。

物件価格3億円から4億円、必要自己資金6000万円から1億円以上という水準は、年収2000万円以上の高所得者層でなければ現実的ではありません。

低い利回りによるキャッシュフロー不足

利回り2%から4%という利回りでは、ローン返済や諸経費を差し引くと手残りがほとんど残らず、場合によってはマイナスキャッシュフローになります。

キャッシュフロー重視の投資戦略には向いていません。

高い取得コスト

物件価格が高いため、登記費用、不動産取得税、仲介手数料などの取得コストも高額になります。

さらに固定資産税などの維持コストも相応の負担となるので、サラリーマンが銀行ローンで購入するという戦略には向いていない物件と僕は判断しています。

地方一棟マンション投資のメリット・デメリット

地方の一棟マンション投資は、東京とは正反対の特性を持っています。

高い利回りと低い参入障壁が魅力である一方、東京にはないリスクも存在します。

地方一棟マンション投資のメリット

高いキャッシュフローの確保

地方投資の最大のメリットは、高い利回りによって手残りキャッシュフローが確保できることです。

年間で数百万円レベルの手残りを期待できるので、原状回復で高額な費用が必要になった場合でも安心して対応できます。

例えば、複数の部屋で450万という金額の原状回復が必要になった事がありました。(管理会社がいい加減な原状回復を繰り返していたことが原因です)

しかし、高い利回りでキャッシュを貯めておけたので、なんとかこのイベントを無事にクリアすることが出来ました。

この安心感は投資を継続する上で非常に重要な要素になるのではないかと思います。

低い参入障壁

地方の一棟マンション投資の物件は、価格が数千万~1億円程度になることが多いです。

そのため、年収600万円くらいのサラリーマンでも投資を行なう事が可能です。

東京の一棟マンション投資物件を購入する場合と比較すると、自己資金も相対的に少なく済むので大幅にハードル下がります。

物件選択の自由度

地方の一棟マンション投資物件は、東京の物件ほど競争は激しくありません。

そのため、目当ての物件を見つけたときに、じっくりと物件を吟味する時間的余裕があります。

とはいえ、良い物件はすぐに買われてしまうので、良い物件に巡り会ったときの判断は早さが必要な場合もあります。

また、同じ予算でより広い物件や好立地の物件を取得できる可能性があります。

地方一棟マンション投資のデメリット

人口減少による長期リスク

地方都市は人口減少の影響を直接受けるリスクがあります。

都市によって状況は様々あるので、しっかりと地方自治体のウェブサイトで人口動態を確認することをおすすめします。

また、注意しておきたいのは特定の施設に依存したエリアでは、その施設の移転や縮小により賃貸需要が急減する可能性があります。(例えば、大学の移転による大学生向けワンルームマンションの賃貸需要減)

賃貸需要の不安定さ

地方では東京と比較して景気の波の影響が大きく、それに準じて賃貸需要の波も大きくなりがちです。

景気が悪化した場合、空室が長期化するリスクがあります。

例えば私が持っているマンションの内一つは、工業地帯の近くに立っており、その工場で働く方達の住居として需要があります。

しかし、景気が悪化したり、特定の会社の業績が悪化するなどした場合は、従業員数が減ります。

その結果、賃貸需要も減少し収入にも影響が生じるというリスクが想定されます。

景気はそのものはどうしようもありませんが、そうなったときに備えて、対処法を事前に考えておく等しておくとより安心出来ますね。

売却時の流動性の低さ

物件を売却したいと考えた時に、地方の物件は東京ほど簡単に買い手が見つからない可能性があります。

東京の物件と比較すると、売却期間が長期化したり、想定より安い価格での売却を検討するなどのデメリットが生じる可能性があります。

エリア選択の重要性

転入超が継続している東京と比較し、地方では人口動態の見極めが特に重要になります。

人口が減っていないエリアを選ぶことが最低条件ですが、この判断を誤ると投資全体が失敗に終わる可能性があります。

市町村の人口動態はマイナスだけど、人気のある立地、人気のあるマンションというのは存在します。

市町村単位での人口動態はあくまでも一つの目安であって、最終的にはマンション単位で「住みたいと思えるマンションか?」という点で判断をしてゆく必要があります。

東京でも同じ事は言えますが、東京と比べてその見極めがよりシビアになる、ということですね。

【東京と地方の一棟マンション投資】運営面の違い

一棟マンション物件を購入した後、実際の運営・経営においても、東京と地方では大きな違いがあります。

購入時の判断と同じかそれ以上に重要なのが、この運営フェーズでの対応力です。

空室対策、管理体制、そして最終的な売却まで、生じる課題に対する対応策やそれぞれの特性を理解しておくことで、適切な運営戦略を立てることができます。

空室リスクの違い

空室リスクは一棟マンション投資のみならず、不動産投資全般において重要な運営課題の一つです。

東京と地方の一棟マンション投資では、空室の発生頻度、継続期間、そして対策の難易度が根本的に違います。

東京の一棟マンションの空室リスク

これまで解説してきた、東京の人口動態や賃貸需要の底堅い推移によって、東京の一棟マンションの空室期間は比較的短くなることが多く、具体的には1-2ヶ月程度で次の入居者が見つかるようです。(著者知り合いの投資家何名かのヒアリング結果)

東京への人口の集中と企業集積により、常に一定数の賃貸需要があるため、適正な賃料設定であれば長期空室になるリスクは低くなります。

また、賃貸仲介会社も多数存在し、競争原理が働くため効率的な客付けが期待できますし、複数の仲介ルートを活用すれば、空室期間を最小限に抑えることが可能です。

【東京23区における賃貸用住宅の空室率】

| 区名 | 空室率 |

|---|---|

| 千代田区 | 15.2% |

| 中央区 | 10.5% |

| 港区 | 19.3% |

| 新宿区 | 17.2% |

| 文京区 | 10.8% |

| 台東区 | 6.1% |

| 墨田区 | 14.8% |

| 江東区 | 10.7% |

| 品川区 | 13.3% |

| 目黒区 | 15.9% |

| 大田区 | 14.9% |

| 世田谷区 | 12.7% |

| 渋谷区 | 17.5% |

| 中野区 | 16.9% |

| 杉並区 | 13% |

| 豊島区 | 19.3% |

| 北区 | 14.1% |

| 荒川区 | 18% |

| 板橋区 | 15.1% |

| 練馬区 | 14.4% |

| 足立区 | 14.9% |

| 葛飾区 | 18.4% |

| 江戸川区 | 10.1% |

| 東京23区平均 | 14.5% |

データ参照元:Lifull HOME’S 東京都内の空室率

地方の一棟マンションの空室リスク

地方では賃貸需要の波が大きく、賃貸需要の低いタイミングで空室が発生すると、空室が長期化するリスクも生じます。

特に学生や単身者向けの物件では、入退去が発生するタイミングは、春や10月前後、年末年始など特定の時期に偏ることが多くあります。

こうした繁忙期を逃すと数ヶ月から半年程度空室が続くこともあります。

【全国都道府県における賃貸用住宅の空室率】

| 都道府県 | 空室率 |

|---|---|

| 北海道 | 21.2% |

| 青森県 | 24.1% |

| 岩手県 | 23.8% |

| 宮城県 | 18.3% |

| 秋田県 | 23.4% |

| 山形県 | 20% |

| 福島県 | 23.3% |

| 茨城県 | 22.5% |

| 栃木県 | 26.3% |

| 群馬県 | 25.5% |

| 埼玉県 | 14.5% |

| 千葉県 | 18.5% |

| 東京都 | 15.1% |

| 神奈川県 | 15.2% |

| 新潟県 | 21.7% |

| 富山県 | 22.4% |

| 石川県 | 24% |

| 福井県 | 23.5% |

| 山梨県 | 25.8% |

| 長野県 | 21.4% |

| 岐阜県 | 25.9% |

| 静岡県 | 21.4% |

| 愛知県 | 17.8% |

| 三重県 | 22.2% |

| 滋賀県 | 14.3% |

| 京都府 | 16.3% |

| 大阪府 | 20.2% |

| 兵庫県 | 19.2% |

| 奈良県 | 23.4% |

| 和歌山県 | 28.7% |

| 鳥取県 | 18.9% |

| 島根県 | 17.5% |

| 岡山県 | 20.9% |

| 広島県 | 19.5% |

| 山口県 | 23.5% |

| 徳島県 | 28% |

| 香川県 | 26.1% |

| 愛媛県 | 21% |

| 高知県 | 20.2% |

| 福岡県 | 15.5% |

| 佐賀県 | 19.8% |

| 長崎県 | 19.1% |

| 熊本県 | 18.2% |

| 大分県 | 23% |

| 宮崎県 | 17.9% |

| 鹿児島県 | 18.2% |

| 沖縄県 | 9.1% |

データ参照元:Lifull HOME’S 空室率全国

空室対策の違い

東京では市場原理が働きやすいため、適正な賃料設定と基本的な設備維持によって、空室を解消で切ることが多いようです。

しかし、地方の一棟マンションのマーケットは人口も限られていて、より戦略的なアプローチが求められます。

東京都比較すれば絶対数は少ないものの、地方にも仲介会社は何社もありますので、できる限り多く客付けを依頼しましょう。

その上で設備面のグレードアップを行いマンションの価値を高め、フリーレント(一定期間の家賃無料)や広告費の増額など、コストをかけてでも効果的な施策を打つことが重要です。

この違いを理解せずに地方投資を始めると、想定以上の空室率に悩まされることになるため、事前の対策と準備が不可欠です。

管理・運営の違い

一棟マンション投資の成否は、購入後の管理・運営体制に大きく左右されます。

東京と地方の一棟マンション投資においても、物理的な距離感から業者の競争環境まで大きな違いがあります。

東京と地方の管理・運営環境は根本的に異なるため、それぞれに適した管理戦略を考える必要があるでしょう。

※当ブログの管理者フミウラが千葉に居住しているので、「東京=ローカル、地方=遠方」という捉え方で作成しています。ご自身の居住地に合わせて読み替えた上で参考にしてください。

現地への距離感による管理の違い

東京の物件であれば、オーナー自身が気軽に現地確認に行くことができ、問題があれば直接現場を見て判断することもできます。

一方、地方の物件では気軽に現地に行くことができないため、オーナーの手足となって動いてくれる管理会社、オーナーの立場で考えてくれる管理会社を選ぶことが重要になってきます。

例えば、現地のマンションに行ったときに写真を撮って詳細に報告してくれるような、オーナーの目の代わりになってくれる管理会社だと、安心して管理を任せられます。

また、その時に、気付きがあればその報告と、対応方法の提案などが出来る管理会社が最高ですね。

管理会社の競争環境の違い

東京では管理会社の数が多く、競争原理が働きやすいです。

そのため、サービス品質の向上や迅速な対応が期待できる管理会社が多いようです。

一方地方では、管理会社の選択肢が限られ、競争原理が働きにくいため、のらりくらりとした対応をされる場合もあります。

僕は過去に2社ほどこうした管理会社と付き合った経験があります。

1社はマンション購入時の管理会社だったのでどうしようもありませんが、1社は僕が面談をして決めた管理会社でした。

反省しかありません。

どういったことが起きたかというと、空室が埋まりませんでした。

空室を埋めるために色々と手を打つのだけど、管理会社は「オーナーがそう言うならやります」みたいなスタンスで、全く自分事として動いてくれない管理会社でした。

なので、仲介店への営業も今ひとつだったのだろうと想像していて、その結果空室も上手く埋まらなかったのです。

今は、とても良い管理会社と巡り会えたので、安心して管理を任しています。

空室は最大5戸まで拡大しましたが、あと1戸で満室、と言うところまで改善しています。

地方の一棟マンションは気軽に見に行けないからこそ、地方投資では特にしっかりとした管理会社に依頼することが大切。

場合によっては管理会社の変更も積極的に検討すると良いですね。

情報収集の環境の違い

東京では市場情報が豊富で、競合物件の動向や相場感も把握しやすい環境にあります。

なぜなら、住んでいるところに近いから、その場所の状況などが自然に把握出来るし、人づてに聞くチャンスも多くなるからです。

ですが、地方の場合はそうはいきません。

住んでいる場所、生活圏が違うため、積極的に調べなければそもそもその地域の情報に触れることがありません。

ですから、やはり情報量にかなりの差が出てきます。

だからこそ、現地の管理会社と二人三脚で進めることが重要になってきます。

僕自身も実感していることですが、管理会社はもちろん、ガス会社やその他付き合いのある業者も全て仲間です。

しっかりとコミュニケーションを取り、お互いがWin-Winになるようにマネジメントしていくとよいでしょう。

業者選択肢の違い

東京では様々な業者が競合しているため、内装工事や修繕工事の業者選択肢も豊富です。

しかし、地方では業者の数が限られていて、値段を下げるために相見積りを入手しようとしても、業者がいない、という場合もあり得ます。

僕自身はまだその状況に陥ったことはありませんが、内装業者をマッチングサイトで探した際に、地方だとあまり数が多く出てこないのを感じます。

なので、デジタルで探すという方法以外にも、管理会社や現地業者とのネットワーク構築がより重要になってくるのです。

このように、地方の一棟マンション投資では「現地のパートナーシップ構築」が成功の鍵を握っていると言えるでしょう。

売却時の違い

僕自身はまだ物件を売却した経験がないので、偉そうな事は言えませんが、「一棟マンション投資は売却するまでが勝負」です。

これはまさにそうなので、投資の出口として東京と地方の売却時の違いについても、理解しておくことが重要だと思っています。

東京と地方では売却時の環境が大きく異なるため、それぞれの特性を理解した上で、長期的な投資戦略を立てることが大切になります。

特に地方の一棟マンション投資では、短期での売却よりも長期保有を前提とした戦略で臨むことが賢明かもしれませんね。

まとめ

東京と地方の一棟マンション投資の違いを詳しく見てきましたが、どちらが優れているかではなく、「どちらが自分に適しているか」が重要だということがお分かりいただけたでしょうか。

東京の一棟マンションは、高い安定性と流動性を持つ一方で、物件価格3-4億円、利回り2-4%という条件から、年収2000万円以上の高所得者向けの投資手法と言えます。

地方の一棟マンションは、物件価格1億円超、利回り8-12%という条件で、年収600万を目安にサラリーマンであれば実践出来き、積極的な運営と市場の見極めが求められる投資手法です。

僕自身は地方投資を選択しましたが、これは「自分の属性に合った現実的な選択」をした結果です。

東京での一棟マンションへの投資の魅力は十分理解していますが、自分にとって無理のない範囲で投資することが大切だと考えています。

投資の正解は一つではありません。

あなたの年収、資産状況、投資目標に応じて、東京か地方かを選択し、そして何より「動き始める」ことが成功への第一歩になるはずです。

まずは東京と地方の一棟マンション投資の基本的な違いを理解した上で、まずは様々な方法での情報収集をから始めてみてください。

>>>マンション一棟買い投資のリアル!失敗と成功を分ける要因とは?に戻る